https://wolf-kitses.livejournal.com/552552.html#sdfootnote1anc

Wolf Kitses

Рыночная самоорганизация как преступная деятельность

Защитники капитализма любят рассказывать, что частная собственность и свобода предпринимательства — это вовсе не то, что дано в ощущении: эгоизм «умри ты сегодня, а я завтра», у богатых с наживой на слабостях и пороках других, у бедных — с прогрессом хватательных и пихательных рефлексов, толкающих сходиться друг с другом в контрпродуктивной борьбе, вместо объединения против эксплуатации. Нет, что вы! На деле это беспримесный альтруизм: деньги есть безличный и автоматический способ связи между людьми, обеспечивающий их сотрудничество без требований связанности социальными отношениями и зависимости от них. Разделяясь на покупателей и продавцов и меняясь в этом ролями, люди сотрудничают (поскольку стараются друг другу понравиться в этом качестве), оставаясь индивидами, т. е. по данным представлениям, сохраняют свободу.

Наиболее умно и аргументированно эти представления развивал фон Хайек в «Дороге к рабству».

В таком взгляде на обществе есть свой смысл и научное значение, не случайно экономические работы коллеги Хайека — Милтона Фридмана — высоко оценил Ричард Талер в «Новой поведенческой экономике» (см. прил.). Его достижения в этой науке, удостоенные Нобелевской премии, раз и навсегда закрыли возможность того, что участники рынка (по крайней мере, обычные люди, с богачами есть сложности — в эту среду направленно отбираются люди, биологически дефектные, прежде всего, асоциальные психопаты и другие носители «тёмной триады») могут быть индивидами, свободными от чувств, ценностей и решений друг друга, эта такая же абстракция, как идеальный газ. Есть одна только проблема: если в подобной оптике рассмотреть крупнейших участников рынка и их агентов (директорат банков и т. д. корпораций), то это сотрудничество по содеянному и наступившим последствиям неотличимо от уголовно наказуемых действий, от картельного сговора до прямого мошенничества, чему посвящаются два исследования, сделанные в разные годы.

Картельное поведение возникает само по себе

Непредсказуемые скачки цен на нефть и, соответственно, бензин раздражают автолюбителей, подозревающих нефтяные компании в сговоре. Оставьте конспирологию: физики Тиаго де Паоло Пейксото и Стефан Борнхольдт из Бременского университета (Германия) показали, что цены на рынке определяются скорее поведением продавцов и покупателей, нежели такими разумными по природе факторами, как сговор нефтяников или дефицит нефти.

Читателям, пострадавшим от экономического образования, сразу поясним: нет, исследователи не верят в непосредственную связь реальных факторов и волатильности нефтяных цен. И дело даже не в спекулятивности соответствующих мировых рынков, а также не в том, что за последние 40 лет разведанные запасы нефти увеличились в два с лишним раза, а номинальные цены выросли в 30 раз.

По мнению физиков Тиаго де Паоло Пейксотои Стефана Борнхольдта, корреляция рыночного поведения покупателей и продавцов нефти демонстрирует гораздо бóльшую связь с ценами, нежели другие факторы. Иначе говоря, цены определяются только поведением продавцов и покупателей, но никак не потреблением и производством.

По созданной исследователями модели поведения рынка нефти получается, что нет непосредственной связи и с олигополистическим сговором крупнейших нефтяных компаний (буде таковой существовал), молчаливым или реальным. Как они пишут, всё зависит от того, с какой частотой покупатели и продавцы корректируют свою рыночную стратегию. Если покупатели делают это чаще, чем продавцы, — наступает эпоха низких (сравнительно) цен и рынок покупателя. Если, наоборот, продавцы корректируют свои цены чаще покупателей, всё движется в обратном направлении и наступает рынок продавцов. Поясним: под покупателями и продавцами ни в коем случае не подразумеваются производители и потребители нефти: речь идёт о лицах, торгующих на основных мировых нефтетрейдерских площадках и не имеющих отношения к реальному производству и потреблению нефти.

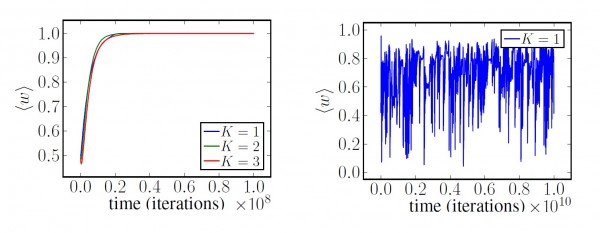

Слева: если покупатели быстро меняют стратегию, они получают максимум продукта за те же деньги. Справа: если продавцы меняют свою стратегию быстрее, количество продукта, получаемого за те же деньги, падает. (Иллюстрация T. Peixoto, S. Bornholdt.

Поведение даже очень большого числа нефтетрейдеров при этом самокоррелируется вне зависимости от того, какое количество игроков представлено на рынке. Немецкие физики называют это самоорганизующимся картелем.

Напомним, что и после первого нефтяного кризиса 1973 года в США, и в связи с недавними флуктуациями цен на бензин в той же Германии правительства и антимонопольные агентства этих стран полюбили обыски в офисах нефтяных компаний под тем предлогом, что они, мол, устроили монопольный (олигопольный) заговор.

Г-н Борнхольдт отмечает: «Мы спросили себя: а что если картельное поведение может возникать само по себе, не оставляя таким образом следов и свидетельств?..» Поясним: речь идёт не о молчаливом олигополистическом сговоре, о котором так любил говорить Дж. Гэлбрейт. Учёные имеют в виду ситуацию, когда рыночная стратегия основной массы продавцов неясна остальным, и те принимают решения самостоятельно, ориентируясь на собственное представление о том, каким будет поведение цен на рынке.

В компьютерной модели, построенной исследователями, участвовал (для обеспечения «свободного рынка») миллион агентов, одновременно являющихся продавцами и покупателями в зависимости от условий, царящих на рынке (большинство нефтетрейдеров действительно двулики в этом смысле, хотя их далеко не миллион). В качестве покупателей агенты должны приобретать продукт, но они свободны в выборе конкретного продавца. При этом как продавцы они действуют, исходя из необходимости получения прибыли — однако без такого завышения цены, которое сведёт продажи к нулю, отправив потенциальных покупателей к другому продавцу.

Уже в 1904 году нефтяные монополии (на илл. Standart Oil) обвинялись в ценовом сговоре и вздутии цен. Но даже если разрубить этого спрута на миллион частей, рынок поведёт себя так же. (Илл. J. Ottmann Lith, Udo Keppler.)

В компьютерной модели продавцы и покупатели могли менять свою стратегию в зависимости от колебаний цен на рынке в целом. Выяснилось, что если цены вдруг снизились, то при условии, что покупатели реагируют на это быстрее продавцов, первые начнут покупать только у трейдеров с низким ценами, заставляя остальных продавцов копировать поведение таких трейдеров, подтягивая свои цены вниз. Если цены по каким-то причинами пошли вверх и продавцы реагируют на это более быстрым, чем у покупателей, изменением стратегии, то последние копируют поведение тех, кто первым купил по более высоким ценам.

В такой модели сторона, которая чаще меняет свои цены (чаще меняет ценовую стратегию), всё время выигрывает. Если покупатели чаще меняют цену, по которой они согласны приобретать товар, то цены падают, — и наоборот: если продавец чаще отказывается продавать по низким ценам, то они растут абсолютно вне всякой связи с количеством продавцов и покупателей, а также вне связи с количеством товара на рынке (до тех пор, конечно, пока его хватает на всех платёжеспособных покупателей). Что-то вроде волн, для возникновения которых не нужны ни ветер, ни приливы. Мёртвая зыбь колебаний цен систематически сотрясала смоделированный рынок безо всяких иных причин, кроме особенностей поведения его участников.

По сути, модель применима ко всем рыночным продуктам и означает, что попытки антимонопольщиков разрушить ценовой сговор в ряде случаев бессмысленны. Потому что сговора нет. Если продавцы психологически склонны верить в грядущий рост цен, то они будут быстрее менять свою ценовую стратегию в сторону повышения, и цены вырастут всё равно, как ни регулируй рынок и как ни штрафуй за это, отмечают авторы.

Результаты исследования опубликованы в журнале Physical Review Letters.

(Left) When buyers update their strategy at a fast rate relative to sellers, a product's value (w) increases toward 1.0, resulting in low prices and a buyer's market. (Right) When sellers update their strategy faster than a critical value, a product's value fluctuates around values less than 1.0, resulting in high, fluctuating prices that benefit sellers. This cartel-like behavior emerges spontaneously based on the relative speeds with which buyers and sellers update their strategies. Image credit: Peixoto and Bornholdt. ©2012 American Physical Society

Мошенничество как драйвер глобального кризиса

Глобальный кризис 2008 г. был спровоцирован конфликтами интересов всех ключевых игроков ипотечного рынка, породившими многочисленные злоупотребления и масштабное мошенничество: такой вывод следует из обзора десятков академических исследований о секьюритизации ипотечных кредитов.

Ирина Рябова

С самого начала глобального финансового кризиса 2008 г. возникали предположения, что за обвалом на рынке ипотечного кредитования США может скрываться масштабное мошенничество. Когда кризис разразился, СМИ вспомнили, как еще в 2004 г. Крис Свекер, помощник директора ФБР по криминальным расследованиям, заявлял: мошенничество захлестнуло американский ипотечный рынок и «может перерасти в эпидемию». Однако должной реакции со стороны властей, как и самого ФБР, не последовало.

Но даже спустя более чем десятилетие единого мнения о том, было ли мошенничество основной причиной глобального кризиса, нет, отмечает Джон Гриффин, профессор финансов Техасского университета в Остине. И если после кризиса ссудо-сберегательных касс в США, произошедшего в конце 1980-х гг. и также связанного с откровенным мошенничеством, к тюремному заключению было приговорено более 1700 финансистов, многим из которых, кроме того, пришлось уплатить штрафы и компенсации от нескольких сотен тысяч до нескольких десятков миллионов долларов, то по итогам глобального финансового кризиса 2007–2009 гг. только один-единственный банкир оказался в тюрьме за завышение стоимости ипотечных облигаций (см. врез).

В своей статье в Journal of Economic Literature Гриффин обобщил результаты нескольких десятков академических исследований о процессе создания и продажи сложных финансовых продуктов, обеспеченных ипотечными кредитами, и обнаружил, что ключевой движущей силой финансового кризиса были конфликты интересов всех участников этого процесса – от оценщиков недвижимости до рейтинговых агентств, – способствовавшие повсеместному мошенничеству.

Ответственность за кризис

«У нас просто не было доказательств», – так бывший генпрокурор США Эрик Холдер ответил на вопрос, почему не было предъявлено обвинений конкретным лицам после финансового кризиса. Единственным банкиром, осужденным за свою роль в глобальном крахе, оказался бывший руководитель глобальных продаж структурированных кредитов Credit Suisse Карим Серагельдин. В 2013 г. он признал свою вину в завышении стоимости ипотечных ценных бумаг и был приговорен к 2,5 годам тюремного заключения и штрафу в размере $150000 (в дополнение к уже уплаченному им $1 млн); также Серагельдин согласился выплатить банку компенсацию в размере $25,6 млн. В марте 2016 г. он вышел из тюрьмы.

Отчет Комиссии по расследованию финансового кризиса, обнародованный в 2011 г., содержал девять основных выводов, первый из которых – что этого кризиса можно было избежать, остальные восемь – перечень его причин: сбои в финансовом регулировании и надзоре; провалы в корпоративном управлении и управлении рисками; сочетание чрезмерного заимствования, рискованных инвестиций и отсутствия прозрачности; отсутствие четкого представления о финансовой системе у правительств; нарушения подотчетности и этики; низкие стандарты ипотечного кредитования; дерегулирование рынка внебиржевых деривативов; провалы в деятельности рейтинговых агентств.

Пирамида лжи

В начале 2000-х гг. рынок ипотечного кредитования США стал насыщаться. Банки-кредиторы для повышения прибыли начали расширять пул заемщиков за счет наиболее рискованных групп – выдавать кредиты на жилье заемщикам, не имевшим возможностей эти кредиты обслуживать (например, тем, у кого не было стабильного дохода и активов для залога по кредиту). Оценщики недвижимости и залоговые управляющие, чей бизнес зависел от выдачи ипотечных кредитов, завышали свои оценки, чтобы получить прибыль и нарастить долю рынка. Андеррайтеры (те, кто определяет уровень риска для кредиторов) ради прибыли искажали качество «плохих» кредитов, завышая его. Рейтинговые агентства должны были независимо оценивать кредитные риски и в соответствии с этим присваивать рейтинги финансовым инструментам, однако деятельность и комиссионные доходы агентств зависели от банков – которые, в свою очередь, могли получить больше прибыли, если ценным бумагам, обеспеченным кредитами низкого качества, присваивался высший рейтинг ААА. Бумаги с таким рейтингом охотно приобретались крупными инвесторами (пенсионными и инвестиционными фондами, страховыми компаниями, крупными банками).

У всех ключевых участников жилищного и финансового рынка – банков, ипотечных и кредитных агентств, андеррайтеров, оценщиков недвижимости и залоговых управляющих – возникал конфликт интересов, поскольку прямо или косвенно деятельность каждого из них зависела от потока новых ипотечных сделок.

В результате цены на рынке жилья сначала резко выросли, а затем рухнули, когда домовладельцы, не способные выплачивать ипотеку, начали объявлять дефолты. Общее падение доверия на рынке структурных финансовых продуктов привело к банковскому кризису. Банкам и другим инвесторам пришлось списывать многомиллиардные убытки от вложений в ипотечные облигации. Кризис на рынке ипотечного кредитования очень быстро перерос в глобальный финансовый кризис, получивший название «Великой рецессии». Экономическая активность упала в половине стран мира, в 85% из них не восстановившись до докризисного уровня и спустя 10 лет; кризис привел к значительному падению доходов домохозяйств и резкому росту безработицы, снижению рождаемости и усилению неравенства. Чистая стоимость активов среднего домохозяйства только в США упала на 40% и спустя десятилетие после кризиса все еще оставалась ниже на треть, чем до него; а поколение, родившееся в 1980-х гг., чье начало взрослой жизни пришлось на «Великую рецессию», навсегда останется беднее своих родителей.

Мир неполной информации

Как мошеннические практики влияют на обвал цен на жилье, Гриффин показал на примере Калифорнии, где до разразившегося кризиса было выдано наибольшее количество ипотечных кредитов. Его анализ показал заметную корреляцию между недобросовестной выдачей ипотеки в 2003–2006 гг. и падением цен на жилье в 2007–2010 гг. В районах штата, где более 15% ипотечных кредитов было выдано с нарушениями, цены на жилье в среднем упали на 44,6%, тогда как в районах, где нарушений было менее 3%, снижение цен составило 5,4%.

С 2003 по 2007 г. пул ипотечных ценных бумаг, не обеспеченных гарантиями государственных агентств США (non-agency residential mortgage-backed securities, RMBS), вырос почти в три раза, с $1 трлн до $2,7 трлн, а объем обеспеченных долговых обязательств (collateralized debt obligations, CDO), состоящих из наименее надежных траншей RMBS, – более чем втрое, с $300 млрд до $1,1 трлн. При этом информация банков примерно о половине (48,8%) кредитов, на основе которых выпускались RMBS, оказалась в той или иной степени недостоверной (в части оценки недвижимости или доходов заемщика). Подобные мошенничества банки могли урегулировать, выплачивая компенсации – общая сумма подобных компенсаций, о которых стало известно, оценивается в $137 млрд, но может быть и больше, так как большинство подобных соглашений недобросовестные банки заключают негласно.

Анализом RMBS и CDO и присвоением им рейтинга занимались самые авторитетные рейтинговые агентства – и изначально примерно 85% выпущенных RMBS и CDO имели наивысший рейтинг ААА, что позволяло многим институциональным инвесторам покупать эти бумаги, считая их супернадежными (например, вероятность дефолта корпоративных облигаций с рейтингом ААА за пятилетний период оценивается как 1 к 1000) и не вникая глубоко в детали их выпуска. Однако зачастую рейтинговые агентства проводили оценку рисков «навскидку», не основываясь на собственных математических моделях, чтобы их оценки не противоречили оценкам конкурентов и не отпугнули банки-клиенты. Без таких «уточнений» рейтинг ААА, присвоенный ипотечным бумагам, мог бы быть на уровне ВВВ. В 2007 г. их стоимость начала резко снижаться – так, RMBS подешевели на 75%; к концу 2013 г. они стоили половину своей изначальной цены.

Многочисленные исследования, проведенные после глобального кризиса, указывают на мошенничество как на основную причину, заключает Гриффин, оговаривая очевидность того, что многие сделанные им связи между выводами академических работ носят концептуальный характер, а в мире с неполной информацией невозможно задокументировать полную величину неточно измеренных эффектов.

Учитывая, что силы рыночного искажения, по-видимому, живы на рынке и сегодня, осознание наличия «поиска ренты» в финансовом секторе, а также повышение осведомленности об издержках мошенничества могли бы стимулировать исследования того, как минимизировать ущерб от подобных действий, надеется Гриффин:

«И если финансовый кризис 2008 г. обнажил серьезные структурные проблемы финансового рынка в прошлом, экономический кризис, вызванный пандемией коронавируса, может показать, какие конфликты интересов и недобросовестные практики скрывает финансовый рынок сейчас».

Источник Econs.online

Приложение

«После Второй мировой войны экономика как дисциплина пережила своего рода революцию. Экономисты, среди которых ведущую роль сыграли Кеннет Эрроу, Джон Хикс и Пол Самуэльсон, ускорили уже начавшийся процесс по превращению экономической теории в более формальную математическую науку. Два центральных постулата экономической теории оставались прежними, а именно: экономические агенты стремятся к оптимизации (рационализации), а рынки достигают стабильного равновесия. При этом экономисты стали более изощренными в методах, используемых для описания оптимальных решений в заданных условиях, а также для определения условий, при которых рынок может достигнуть равновесного состояния.

Один из примеров – так называемая теория организации, которая утверждает, что фирма стремится к максимизации прибыли или максимизации цен на акции. Когда современные теоретики только начали вдаваться в проблему того, что же на самом деле это значит, некоторые экономисты возражали, указывая, что в реальности руководители не могут решать такие задачи.

«Маржинальный анализ» может служить иллюстрацией этого аргумента. Как уже упоминалось в главе 4, фирма, стремящаяся к максимизации прибыли, установит цены и производительность на уровне, где предельные издержки будут равны предельной прибыли. То же самое относится и к найму работников. Найм продолжается до тех пор, пока издержки на последнего работника не станут равны приросту прибыли, которую этот работник приносит. Эти выводы могут показаться довольно безобидными, но в конце 1940-х на страницах «Америкэн экономик ревью» кипели дебаты о том, действительно ли поведение руководителей организации соответствовало этой модели.

Спор разгорелся с подачи Ричарда Лестера, отважного доцента экономики из Принстона. Он был настолько безрассуден, что написал владельцам производственных компаний письма, в которых просил их объяснить процесс принятия решений о найме работников и объемах выпуска продукции. Ни один из ответов, полученных от этих руководителей, не был даже отдаленно похож на «уравнивание пределов». Во-первых, руководители компаний, казалось, не задумывались о последствиях изменения цен на продукцию или о возможности изменения заработной платы работников. Вопреки теории, они не считали, что изменение заработной платы заметно повлияет на процесс найма или на решение об объеме выпуска. Вместо этого они просто стремились продать как можно больше своей продукции, увеличивая или сокращая штат работников так, чтобы он соответствовал имеющемуся уровню спроса. Статья Лестера заканчивалась смелым заявлением: «Полученные результаты вызывают серьезные сомнения в отношении достоверности традиционной маржинальной теории и ее исходных положений».

Лагерь защитников маржинальной теории возглавил Фриц Махлуп, который в то время работал в Университете Баффало, но позднее переехал в Принстон, к Лестеру, возможно, для того, чтобы продолжить спор лично. Махлуп отбросил данные Лестера, полученные в ходе опроса, заявив, что экономистов не интересует, что говорят люди о своем поведении. Теория и не требует, чтобы фирма на самом деле подсчитывала предельные издержки и предельную прибыль, утверждал Махлуп, однако действия руководителей тем не менее будут приближаться к тем, что предполагает теория. В качестве аналогии он привел пример с водителем, который решает, когда совершить обгон грузовика на двухполосной трассе. Водитель не будет ничего подсчитывать, но сможет обогнать грузовик. Так же и руководитель фирмы, по утверждению Махлупа, принимает решения. «Он просто будет полагаться на свою интуицию или свое «ощущение» ситуации… [и] будет «просто знать» приблизительно и смутно, окупится ли найм дополнительных работников». Махлуп резко критиковал данные Лестера, но своих данных им не противопоставил.

В эту дискуссию внес вклад Милтон Фридман, молодой амбициозный экономист. В своем эссе «Методология позитивной экономики», которое повлияло на ход дебатов, Фридман утверждал, что глупо оценивать теорию по реалистичности ее исходных положений. Единственное, что имело значение, это предсказательная точность теории. В названии эссе слово «позитивная» имеет то же значение, в котором я использую слово «описательная» в этой книге, т. е. как антоним нормативной.

Чтобы проиллюстрировать свои доводы, Фридман заменил водителя в примере Махлупа на игрока в бильярд. Объяснение было следующим.

Предсказательная точность будет считаться высокой при подтверждении гипотезы о том, что игрок в бильярд производит удары так, как будто он знает сложные математические формулы, по которым можно задать оптимальное направление шару, будто он на глаз может определить угол движения и т. д., описывая расположение шаров, будто он может мгновенно произвести нужные вычисления по этим формулам и направить шар так, как указали расчеты. Наша уверенность в правдоподобности этой гипотезы основана не на том, что игроки в бильярд, включая профессионалов, могут использовать или действительно пользуются описанным методом; гипотеза скорее подтверждается тем, что, если бы тем или иным способом они не смогли добиться по сути одного и того же результата, их нельзя было бы считать профессионалами.

Фридман умел убеждать, и его доводы, конечно, казались неоспоримыми. Для многих экономистов того времени вопрос на этом был закрыт. Журнал «Америкэн экономик ревью» перестал публиковать поступающие в редакцию тезисы по этому спору, и экономисты вернулись к своим моделям, не беспокоясь больше о том, насколько их исходные положения «реалистичны». Казалось, что хорошую теорию не опровергнуть простыми опросными данными, даже если защитники этой теории не представили никаких своих данных в противовес. Так все и оставалось на протяжении еще тридцати лет, к моменту, когда у меня возникли мои странные идеи. Даже сегодня контраргументы в стиле «как будто» еще можно услышать на экономических семинарах, они используются как орудие опровержения результатов исследований, которые не соответствуют тому, что предсказывает стандартная теория.

К счастью, Канеман и Тверски смогли придумать ответ на «как будто». Их работы по эвристике и отклонениям и результаты исследований в области теории перспектив ясно указывали на то, что люди вовсе не вели себя так, «как будто» они делали выбор в соответствии с моделью рационального экономического поведения. Когда испытуемые в экспериментах Канемана и Тверски делали выбор в пользу менее привлекательного варианта ответа, т. е. альтернативный вариант был во всех отношениях лучше, никак нельзя утверждать, что они действуют так, «как будто» принимают решение на основе верного суждения. Также нельзя утверждать, что покупательское поведение профессора Розетта в отношении вина является рациональным.

В честь Фридмана, которым я искренне восхищался, я назвал свою первую статью по поведенческой экономике «К позитивной теории потребительского выбора». В последнем разделе статьи был подробный ответ на неизбежный вопрос «как будто». Я тоже начал с примера об игре в бильярд. Мой главный тезис состоял в том, что экономика, как предполагается, должна быть теорией, объясняющей поведение всех, а не только экспертов. Профессиональный игрок в бильярд может играть, будто он знает все необходимые законы геометрии и физики, но обычный любитель бильярда, играющий в баре, как правило, целится в тот шар, который ближе всего к лузе, бьет и часто промахивается. Если нам нужны полезные теории, предсказывающие, как обычные люди совершают покупки, ищут работу, готовят обед, то таким теориям не стоит исходить из предположения, что все люди ведут себя как эксперты. Мы не играем в шахматы так, как это делают гроссмейстеры, не инвестируем, как Уоррен Баффетт, и не готовим, как Айрон Шеф. Скорее мы готовим, как Уоррен Баффетт, который любит поесть в ресторане «Дейри Квин». Но таких обрывочных возражений было недостаточно для опровержения контраргументов «как будто»; чтобы одержать победу в этом споре, мне нужны были весомые эмпирические данные, которые бы убедили экономистов». Р.Талер, op.cit.

И дальше рассказывается, как он нашёл эти данные, и чем они убедительны в опровержении аргумента «как будто».

07.03.2022